ライフプランはマネープランから

お金は人生の目的ではありません。でも、お金がなければ生活できないのも事実です。将来、どんな生活ができるのか、今後のライフプランのベースとなるのはマネープラン。今から、しっかり見極めていきましょう。

1. 将来のためにはいくら必要なの?

今後のライフプランのベースとなるのはマネープランです。老後に備えて、いったいいくら必要なのか? だれもが気にするところです。セカンドキャリアを考えたとき、あといくら稼がなくてはならないのか、いつまで今の会社で働き続けなければならないのか、思い切ったチャレンジができるのかどうか、ざっくりと試算しておくことが大事です。

老後に必要な資金として、ひとり最低3,000万円、いやいや5,000万円、ゆとりある生活を送るなら1億円は必要、などと生命保険会社や証券会社が不安をあおるようなことを言っていますが、いったいいくらが正解なのでしょう?

実はこの質問には正解はありません。ライフスタイルが人それぞれに違うように、生活レベルも人それぞれに違います。旅行が好きで毎年あちこちに出かけている人、自宅で静かに過ごすことが好きな人、持ち家がある人、無い人、ローンがある人、無い人、最低このくらいは趣味や娯楽に費やしたい、あるいは、まだまだ子供の教育費にお金がかかる等々・・・だからこそ、「自分の場合」が大事になってくるのです。まずは「今」を出発地点に「今の生活レベルを保つには・・・」から、マネープランを立ててみることをお勧めします。

セカンドキャリアでどれだけの収入が必要なのか、これから想定される支出を考え、3項でご紹介するライププラン表を作ってみましょう。(これって「マネープラン表」と呼ぶべきだと思うのですが、一般的には「ライフプラン表」と呼ばれています。ライフプランの中心はマネープランいうことですね。)

2. 今の貴女の生活レベル

今後も今の生活レベルを落としたくないとしたら、まずは、どの程度の生活なのか現実を把握することから始めましょう。今後、そのレベルが上向きになるならHappyですが、とりあえずは今のレベルをキープしたいものです。あるいは、あきらかに無駄な贅沢をしていると感じているなら、それを正すチャンスでもあります。

大事なのは現実を直視すること。年間、どれだけの支出をしているのか大きく分類することから始めます。これまでどんぶり勘定で、いったい月にいくら使っているのかわからないという方は、この機会にまずは1か月間、ご自分の懐からいくら支出したのか計算してみましょう。

パートナーと家計を分担している方は、今後、その分担が大きく変わらないのか変わるのか、必要ならパートナーと相談してあなたの懐から何がいくら出ているのか洗い出してみましょう。それを12倍して、季節による変動も加味して、年間、どれだけの支出をしているのか、例えば以下のような項目で分類してみます。

・日常生活費:食費や光熱費、通信費、医療費、衣料費 など

日常生活していくうえで使ったもの。「自分にご褒美」のたぐいの素敵なスーツやバッグなどの「特別なもの」は含めません。あくまでも日常生活に必要なもの。電気・ガス・水道やマンション管理費、通信費など、ある程度、固定費と位置付けることができるものと、その他の食費などを分けておいた方がいいかもしれません。

・教育費:お子さんの教育費など

ご自身が趣味でならっているものは除外。でも、お子さんの塾や習い事はここに分類しましょう。

学校の費用はパートナーが、塾の費用は貴女がというケースも多いかもしれません。

ここはあくまでも貴女のお財布からでたものだけ。

・住居費:月々の家賃やローンの返済など

パートナーが支払っていれば、ここはゼロ

・教養・娯楽費:

趣味の勉強や友人との楽しい食事会などがここに入ります。

・大型出費:

身内の冠婚葬祭や孫が生まれるなどのお祝いごとや、前述の「頑張った自分へのご褒美」もとりあえずここに分類。

・保険料:

健康保険や生命保険、医療保険などの保険料、個人年金の積み立てなど、給与天引きの分も忘れずに。

これらは、あくまで参考の分類で、ご自分で管理しやすい区分がいいでしょう。あまり細かくてもたいへんですが、これ以上おおざっぱだと逆に管理できなくなります。これで毎月何にどのくらい使っているかが大まかに把握できるはずです。

3. ライフプラン表を作ってみる

3.1 そもそもライフプラン表って何?

ライフプラン表は、言ってみれば「ライフイベントをベースにした家計におけるキャッシュフロー表」です。若い時はそんなに無茶なことをしなければ意識しなくても良かったかもしれませんが、これからのセカンドキャリアを考えるときにはとても重要になってきます。

収入がこれからもずっと右肩上がりか、そうでなくても今の水準が確定している人や(そんな人が存在するとは思えませんが)、潤沢な資産があってお金のことを考えなくても生きている羨ましいひと握りの人たち以外は、将来にわたって想定されるキャッシュフローを押さえたうえで、どこまでセカンドキャリアでチャレンジできるのかを考えましょう。言わば、セカンドキャリアを考える基盤ですね。

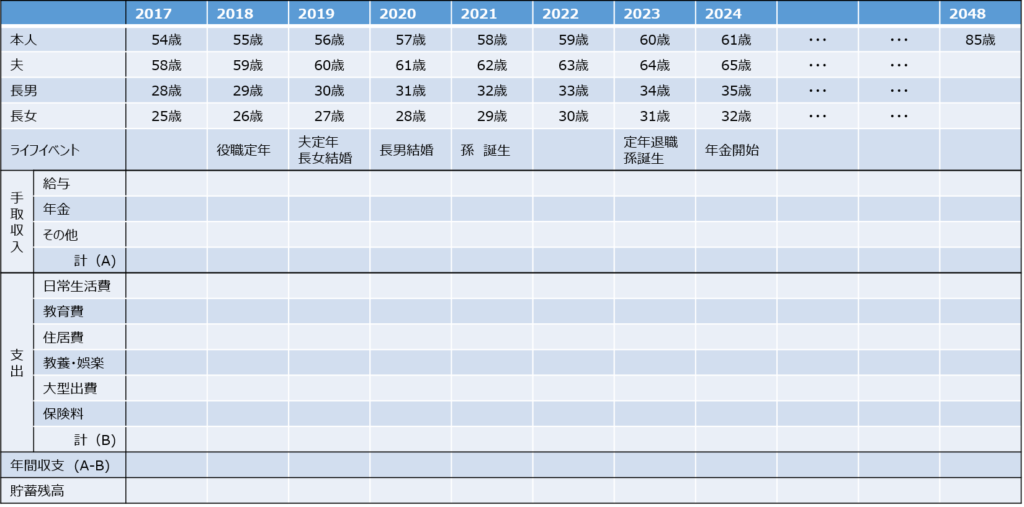

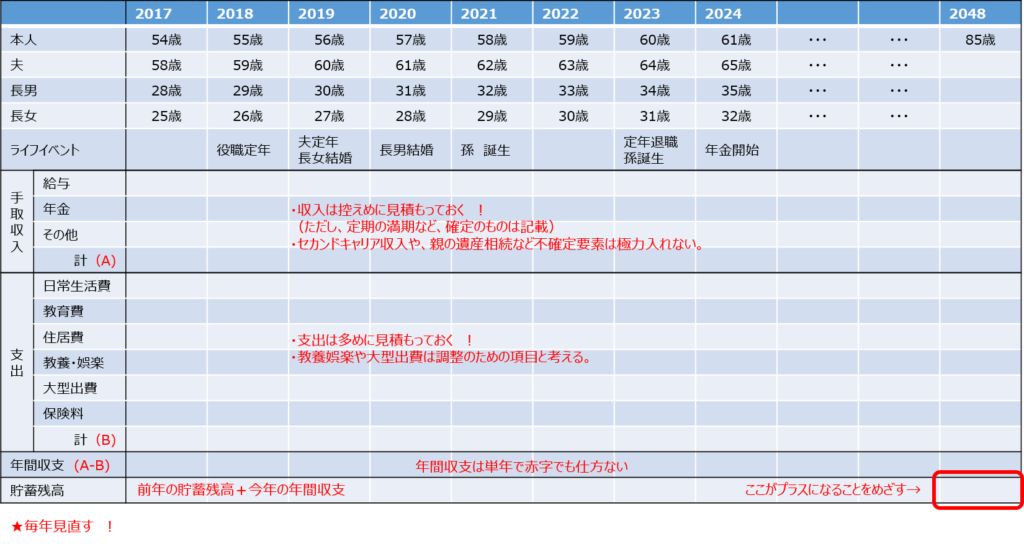

図1.ライフプラン表

「仮に今の仕事を定年前に辞めてセカンドキャリアにチャレンジしたとして、いっとき収入がゼロになるけど貯金を使ってなんとか凌げば後は年金収入でなんとかなるから、思い切ってチャレンジしよう」とか、あるいは、「年金にプラスであと月々いくらは必要だから、セカンドキャリアでの収入目標はいくら」とか、あるいはまた、「もう少し今の仕事で安定した収入を得て貯金を殖やしておく必要がある。セカンドキャリアに踏み出すのはそこから・・・」など、生きていくうえで必要なお金を土台に、これからのセカンドキャリアを考えていきましょう。

3.2 ライフプラン表を作成するときに大事なこと

ライフプラン表作成において大事なことは二つあります。

ひとつは「自分で考える」こと。パートナーがいない人はもちろんですが、パートナーがいる人も相手任せにせず、まず貴女が主体的になって考えるべきです。家計をいつもふたりで話し合っているような場合は二人で考えて作成するのも良いかもしれませんし、お財布が別々の場合は、自分の収入、自分の支出だけを考えて作成してもいいでしょう。(この場合、パートナーもきちんと老後のことを考えていて、将来、貴女のライフプランに大きくマイナスの影響を及ぼさないのが絶対条件です。プラスの影響ならウェルカムですが・・・)

もうひとつは「毎年見直す」こと。将来のことなんて誰にもわかりません。だからこそ、ライフプラン表は毎年見直すことが必要です。収入がこれくらい、支出がこれくらいと想定したけど、1年経って、実際は違っていたというのが当たり前です。平均寿命が延びる中、何歳まで長生きするかわかりませんが、日本女性の平均年齢が87歳を超える中、せめて85歳まで生きると想定して、その時点で預貯金が少なくともマイナスにはならないことをめざしましょう。

3.3 ライフプラン表は「最低限必要な支出」から

ライフプラン表を作るには、まずは、「最低限必要な支出」をベースに作り上げ、最後の年(この場合は85歳、もちろん90歳でも100歳でもかまいません) の貯蓄残高を「ゆとり資金」として、これをこれからの生涯にわたってどう使っていくかを考えていきます。(前項2.2で「少なくともマイナスにならないことをめざす」と書きましたが、仮に「最低限必要な支出」だけで最後の年がゼロになるのは、「ゆとり資金」がゼロということ。正直言って、これはかなり厳しい状況です。)

「最低限必要な支出」の基準は人によって異なりますので、今の生活レベルをベースに「貴女にとっての最低限必要な支出」から始めるといいでしょう。教育費の負担がなくなるなど減る費用もありますが、増える費用もあるはずです。今の会社員生活を辞めたら、定期収入がなくなるのにかえって費用が増えることになるかもしれません。

ちなみに会社員生活は意外にお金がかからないもの。通勤費や出張費などの交通費は会社が出してくれるし、毎晩飲み歩くのでなければ平日にお金を使うシーンは意外と少ないのでは?それに対して、会社を辞めたら時間があるのでどこかへ出かけたくなって、結構お金がかかります。特に都市部では交通費が馬鹿になりません。それだけでなく、ちょっとカフェに入ってお茶をして、ついでにどこかで食事して・・・と、気づけば1000円札が毎日何枚も飛んで行ってしまいます。でも、だからと言って経済的な理由だけで、せっかくできた貴重な「時間」を家にずっとこもっているのももったいない。(家の中が好きな人は別ですが・・・)

話をもとに戻しましょう。さて、最後の年の貯蓄残高がマイナスになるのなら、収入を増やすことを考えなければなりません。できるだけ今の会社に長くいて安定した定期収入を得ていくのか、思い切って転職するか、自分で起業して収入を得ることをめざすのか。もちろん、かかる費用のコストダウンを検討する必要もあります。「貴女にとっての最低限必要な支出」の中には、ほんの少し贅沢な部分もあるかもしれません。でも贅沢かどうかを判断するのは貴女です。生活レベルは、上げることは簡単ですが下げることはなかなか難しいもの。でも将来訪れる老後に向けて、今からしっかり現実と向き合うことが大事です。ゆとりができたら「プチ贅沢」を復活させることもできますね。そのための「毎年の見直し」です。

3.4 具体的に作ってみましょう

とにかく一度、ライフプラン表を作ってみましょう。これからの何十年分ですから計算式で簡単に作れるように、Excelなどの表計算ソフトで作っておくと便利です。

①まずは貴女が85歳になるまで、家族の年齢と想定されるイベント(子供の卒業や結婚、孫の誕生など、あくまでも想定です)を書き込んでみます。

②次に収入の欄。現在の給与収入、想定される年金収入、その他の収入を書き込みます。パートナーと一緒にひとつのライフプラン表を作るのなら、それぞれの収入を合算せずに分けて記載します。

・給与収入:

月々の給与と賞与を併せ、税金などの社会保険を考えて、可処分所得で記入します。可処分所得とは年収から所得税・住民税と社会保険を引いたもので、わからなければ、ざっくりと源泉徴収票の×0.8と考えます。

会社を退職する予定の前年まで、とりあえず同じ額で記入します。また、役職定年や嘱託になるなど明らかに大幅減が見込まれる場合は、それらを考慮して記入します。突然のボーナスダウンや、いつから嘱託になるのかなど、今の時点でわからなければ、とりあえず仮で記載しておきましょう。

・年金収入:

年金収入を記入します。いつからいくらくらいもらえるのかは、年金の項目(URL)を参考にしてください。こちらも税金などを考慮して、×0.85ぐらいにしておくといいでしょう。

・その他の収入:

その他、収入がある方は別に記載をしておきます。例えば、個人でかけている定期が満期になって収入になる、不動産収入があるなどです。ただし、ここには将来のセカンドキャリアで得られる予定の収入は間違っても書き込まない事。確約されている場合を除き、不確定要素は極力いれないでおきましょう。収入に関しては、楽観的な見積もりは危険です。できれば少し少なめに見積もっておくことが大事です。不動産収入などはメンテナンスなどの経費の部分も忘れずに考慮しておきましょう。

③支出は、生きていくのに必要なものと、趣味や娯楽など我慢できるものに分けておきます。2項で、とりあえず現在の生活レベルを把握したので、これを参考に毎年の支出を想定して作っていきます。3.3項で「貴女にとっての最低限必要な支出」をベースにと書きましたが、この中には我慢できるものもあるかもしれません。「○○は私にとって命の次に大事だから欠かすことはできない」というものもあるかもしれませんが、ここは冷静に分類しておきましょう。

・日常生活費:

お子さんが独立するなど、家族が減れば少し減額できますが、単純に人数割した分が減るわけではありません。現在かかっている金額をベースに一人減ったら現在の数字の0.8ぐらいになると想定しておきましょう。また、インフレ率も換算して例えば前年の0.2%~0.3%増ぐらいで計算しておきましょう。(今現在のインフレ率で考えるよりも、あくまでも予想以上に費用がかかることを想定しておいた方が安心です)

・教育費:

お子さんの教育費がまだかかる場合は想定金額で記入しておきましょう。これから大学受験という方は、入学金や授業料だけでなく入試の費用もけっこうばかにならない金額がかかります。とりあえず現役合格を想定して、その年の教育費に計上しておきましょう。

・住居費:

ローンの返済がある場合や大規模修繕などが想定される場合はこれらも記載しておきましょう。住宅の築年数が古い場合は、修繕費も必要になるかもしれません。ざっくりと数年に一度、修繕費なども計上しておくとよいでしょう。これまで発生していなかったものは、パートナーとどちらが負担するのかわからないものもあると思います。勝手に相手をあてにしていないで、しっかり話し合うか、ある程度の金額を貴女の方にも計上しておくべきでしょう。あと、固定資産税も忘れずに。

・教養・娯楽費:

単に遊びのための費用だけではありません。これからのセカンドキャリアに向けての必要な資格取得のための勉強の費用もあるかもしれません。明らかに必要と思われる費用と人生を楽しむために必要な費用と、内訳をわけて考えておくことをお勧めします。特に後者は、場合によっては減額せざるを得ない部分ですが、仕事一筋だった人はこれまでこれが少なくて、仕事を辞めたら逆に増えるかもしれません。(まずは、明らかに「必要」と思われる分だけを埋め、ライフプラン表の最後の年の「ゆとり資金」を見てから「人生を楽しむための費用」を調整しながら記入するでもいいかもしれません)

・大型出費:

冠婚葬祭や孫が生まれる、孫の七五三や入学祝いなどのお祝いごとも、とりあえず仮の想定で入れておきましょう。さらに海外旅行や家のリフォームや車の買い替えなども仮で入れておきたいものです。いつ発生するのかわからなければ、とりあえず毎年いくらかは計上しておいて、数年に一度はドカンと計上でもいいでしょう。毎年、見直すことで具体性がわかります。この項目も教養・娯楽費同様に必要に応じて減額にする、あるいは延期するなどの対象になることを想定しておきます。

・保険:

健康保険や医療保険などの掛金や、年金保険の掛金など、ある年齢で払い込みがなくなるものと、契約期間ずっと払い続けるものとありますね。特に保険はどこかで見直しが必要です。例えば、シングルでお子さんが学生のうちは高い保険が必要だけど、お子さんが社会人になったらもうそんなに高い保険は必要ないなど・・・とりあえず、支出は多めに見積もっておいたほうが安全ですので、現段階でまだ見直しをきめていなければ現状を継続したとしてという想定で計上しておきましょう。

④最後に貯蓄残高です。セカンドキャリアに踏み出した時、仮に収入がない場合は、この貯蓄を切り崩していくことになるはずです。

図2.ライフプラン表

4. ライププラン表の最後の年をプラスにすることを目標にする

前項で作ったライフプラン表の最後の年の貯蓄残高はどうなりましたか?ここが最低限プラスであることが目標です。お金を貯めることが人生の目標ではありません。これまでコツコツと貯蓄に励んできたのは、人生の後半を有意義に過ごすためですから、死んだときに多額の現金を残す必要はありません。

ただし、今の時点で試算して、最後に貯蓄残高がマイナスではさすがに心配です。とりあえず想定した大型出費を減額しても極端なマイナスの場合は収入を増やすことを考える必要が、やはりあります。もうしばらく今の会社で安定した収入を得ることを継続する。支出を抑えることを考えて、セカンドキャリアに踏み出すとしても初期投資に大きなお金はかけられない。等々・・・

将来は子供夫婦と同居するから生活費はぐっと減るかもなど、不確定要素も多いので、一概にこれだけですべてを判断することはできませんが、将来を考える材料のひとつとしましょう。

パートナーがいない人はもちろんのこと、パートナーがいる人も、貴女がこれまで男性と同等に働いてそれなりの収入を得てきた分、貴女には家庭においてもそれなりの経済的な責任があるはずです。ここはじっくりパートナーと相談して、相手に食わせてもらうのではなく、あくまでも貴女の責任でセカンドキャリアに踏み出したいものです。